Saya ringkas dari paper saya, judul lengkapnya: Application of Portfolio Management to Optimize Capital Allocation in Oil & Gas Projects.http://www.ogel.org/

Kalau lewat website ini harus anggota, kalau ada yang tertarik detail, bisa lewat japri.

----------------

Kalau lewat website ini harus anggota, kalau ada yang tertarik detail, bisa lewat japri.

----------------

Perusahaan minyak dan gas selalu dihadapkan pada keputusan keputusan bagaimana melakukan investasi kapital dari dana yang terbatas untuk memaksimumkan imbal hasil (return). Pendekatan tradisional untuk memilih proyek proyek biasanya dilakukan dengan melakukan ranking dari proyek proyek yang tersedia dengan menggunakan kriteria investasi seperti : NPV, IRR, atau Profit to Investment ratio (PI) sampai semua dana tersebut habis. Kelemahan utama dari pendekatan tradisional ini bahwa metoda ini memaksimumkan return tetapi mengabaikan resiko.

Didalam dunia pasar modal, salah satu metoda alokasi kapital yang secara eksplisit memperhitungkan resiko adalah teori portofolio modern, teori yang awalnya dikembangkan oleh Markowitz pada tahun 1950-an telah digunakan secara ekstensif didalam investasi di pasar modal. Teori Portofolio memungkinkan untuk memilih portofolio yang memberikan return tertinggi untuk suatu tingkat resiko tertentu dan mempunyai resiko terendah untuk tingkat return tertentu.

Optimisasi portofolio adalah metodologi dari teori keuangan untuk menentukan program investasi dan pembobotan aset aset yang akan menghasilkan maksimum imbal hasil pada tingkat resiko tertentu, atau minimum resiko pada tingkat imbal hasil tertentu. Hal ini dicapai dengan membuat variasi bobot investasi dari aset aset yang tersedia.

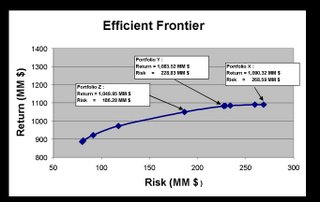

Ada suatus konsep yang disebut Efficient Frontier (EF), EF ini adalah suatu garis “imajiner” dari portofolio atau kombinasi aset aset yang memberikan imbal hasil maksimum pada tingkat resiko tertentu. Portfolio yang tidak berada pada garis “efficient frontier” adalah portofolio yang tidak efisien karena pada tingkat resiko tertentu ada portofolio lain yng memberikan imbal hasil yang lebih besar atau ada portofolio lain dengan imbal hasil yang sama namun memberikan resiko yang lebih kecil.

Lihat gambar atas, portofolio merah tidak efisien karena ada portofolio lain dengan resiko yang sama akan memberikan imbal hasil yang lebih besar (yang berada pada garis EF tersebut), begitu pula portofolio kuning, karena ada portofolio lain dengan return yang sama akan memberikan resiko yang lebih kecil, dengan demikian portofolio dibawah EF ini semuanya tidak effisien.

Singkat cerita (seperti biasa), dengan menggunakan formulasi matematis, maka kita dapat mengoptimisasi portofolio kita (detail rumus rumus nggak saya muat disini).

Aplikasi di bisnis hulu migas gimana?

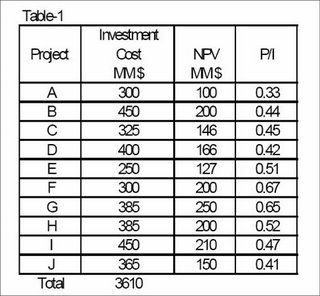

Ilustrasinya gini, misalnya kita punya list proyek seperti tabel berikut:

Kita punya proyek dari A-J, dengan total investasi yang diperlukan sebesar 3,610 MM$, cuma berhubung budget terbatas, maka proyek tersebut harus kita ranking, sampai dana yang tersedia habis, sebagai contoh, budget cuma ada 2,000 MM$, maka ranking proyek seperti berikut:

Berdasarkan ranking tersebut, jumlahin aja berapa investasi yang diperlukan sampai dana yang tersedia habis, metoda ranking bisa macem macem, namun yang umum dipakai itu ratio profit to investment (NPV dibagi dengan investment).

Pendekatan diatas memaksimalkan return, tapi nggak ngelihat resikonya, metoda optimasi portolio ini memerlukan step tambahan, yaitu: menghitung "resiko" dari masing masing project, metodologi yang digunakan adalah: mengitung NPV project dengan pendekatan probabilistik menggunakan simulasi Monte Carlo, selanjutnya dihitung semi standard deviasi NPV masing masing project dari mean NPV-nya.

Hasilnya gimana?

Gini nih, dari optimisasi kita dapet hasil dibawah, dengan kemampuan anggaran hanya 2,000 $ MM, maka portofolio yang tersedia kalau kita plot sebagai berikut:

Portofolio X (maksimum imbal hasil), akan menghasilkan NPV sebesar 1,090.32 MM$ dengan resiko sebesar 268.59 MM$; portofolio yang lain (portofolio Y) akan menghasilan NPV sebesar 1,083.52 MM$ dengan resiko sebesar 228.53 MM$. Dalam kasus ini, kita dapat melihat bahwa manajemen dapat memilih portofolio Y dengan ”pengorbanan” NPV hanya 6.8 MM$; sementara resiko portofolio akan menurun secara drastis sebesar 39.8 MM$. Selanjutnya, Apabila manajemen mempunyai concern terhadap resiko dan hanya dapat menerima resiko portofolio tidak lebih dari 200 MM$, maka manajemen dapat mempertimbangkan portofolio Z, yang mana mempunyai resiko portofolio sebesar 186.28 MM $.

Portofolio X (maksimum imbal hasil), akan menghasilkan NPV sebesar 1,090.32 MM$ dengan resiko sebesar 268.59 MM$; portofolio yang lain (portofolio Y) akan menghasilan NPV sebesar 1,083.52 MM$ dengan resiko sebesar 228.53 MM$. Dalam kasus ini, kita dapat melihat bahwa manajemen dapat memilih portofolio Y dengan ”pengorbanan” NPV hanya 6.8 MM$; sementara resiko portofolio akan menurun secara drastis sebesar 39.8 MM$. Selanjutnya, Apabila manajemen mempunyai concern terhadap resiko dan hanya dapat menerima resiko portofolio tidak lebih dari 200 MM$, maka manajemen dapat mempertimbangkan portofolio Z, yang mana mempunyai resiko portofolio sebesar 186.28 MM $.Persentase dari masing masing proyek yang dipilih dan dibiayai dari masing masing portofolio (X, Y, Z) dapat dilihat pada Tabel dibawah:

Sebagai penutup, kesimpulannya kira kira gini:

Sebagai penutup, kesimpulannya kira kira gini:- Optimisasi Portofolio akan menghasilkan “trade-off” antara resiko vs imbal hasil. Pendekatan ini juga dapat mengukur secara kuantitatif besarnya resiko vs imbal hasil dan implikasinya terhadap pemilihan portofolio.

- Pembuatan kurva “efficient frontier” dari optimisasi portofolio tidak secara otomatis menghasilkan “solusi final” namun akan menghasilkan perspektif bagi manajemen untuk membuat keputusan investasi jangka panjang yang lebih baik sejalan dengan strategi perusahaan.

- Optimisasi Portofolio mendorong manajemen untuk mengukur dan me- manage resiko.

22 comments:

Pak Benny,

Menghitung dengan model Monte Carlo nya tidak dijelaskan ya? Sekiranya apabila berbaik hati menjelaskan. Saya cuman tahu cara menghitung resiko dari Standard Deviasi aja.

Trims.

Untuk Monte Carlo bisa pake software kaya Crystall Ball, banyak versi bajakannya dijual he he... Dulu saya pake add-in excel gratis (free trial), saya lupa namanya - hasil dari searching di google... Jadi tinggal di link saja ke hitungan NPV di excel-nya.

mas boleh minta papernya gak? kebetulan saya lg belajar projek evaluation. terimakasih ya.

asyifudin@yahoo.com

btw,dlm NPV kan ada faktor rate yg dihasilkan dr WACC. Di faktor WACC ada Beta un dan leverage. Jadi sebenarnya kan ada faktor resiko dalam NPV. gitu bukan?

nanti saya cari softfile, kalau udah ketemu saya kirim ke email ASAP. tolong ingetin kalau kelupaan ya he he.

Dalam perhitungan NPV untuk single asset/proyek, tentu ada resiko yang dicerminkan oleh discount factor/rate, yang bisa saja diperoleh dari WACC, atau metoda lainnya. Dalam kasus ini, yang dibahas adalah resiko portofolio (multiple assets).

pak benny,

tulisan bapak sangat menarik.

kalau boleh saya mau minta paper bapak.

ini alamat email saya rilda_juwita@yahoo.com

terima kasih

OK Rilda,

sudah saya kirim ke email Anda,

Salam,

Saya juga sangat tertarik dengan tulisan bapak.. blh minta papernya pak? imel saya di andi_icha03@yahoo.com,,

Saya baru belajar, smoga kdpn nya sdh bs turut berdiskusi, harap bimbingannya pak,

Terima kasih.

Pak Benny,

Boleh saya minta paper anda karena saya sedang mempelajari minyak.

email saya: marvin.margana@gmail.com

Semoga saya bisa banyak belajar dari tulisan anda. Terima kasih banyak sebelumnya.

Salam,

Marvin

yth bp. benny,

saya butuh responden utk mengisi kuesioner tesis saya, apakah kiranya bapak bersedia? topiknya tentang real option analysis pada proyek migas. mohon responnya via email esthern@technip.com

tq

Pak Benny,

Apakah logikanya portofolio real investasi sama dengan konsep optimal risky portfolio ?

Pak Benny, boleh minta papernya ? Bila berkenan mohon kirim ke hadi.pranggono@gmail.com

Mas Marvin & Mas Hadi, sudah saya kirim ke email anda2 ya.

Mbak Esther, mudah2 an kuesioner yang dari saya nggak salah ya he he.. semoga sukses tesis-nya..

Paper yg bermanfaat pak..

kebetulan sekali saja sedang diberikan tugas untuk analisis investasi dilihat dr NPV,IRR,PI,PP... (standar ya pak) yg saya binggung disuruh analisis resiko project dengan menggunakan pengukuran tunggal (standar deviasi)...

Nilai STDEv didapat 105,066

Nilai Mean didapat 380,705

Dosen saya bilang Seingat saya,untuk melhat derajat resiko membandingkan kedua nilai tsb antara stdev dan mean,semakin mendekati semakin kecil pula resikonya...

namun untuk intrepretasinya bgaimana y??

apa ada ukuran misalkan % antara stdev dan mean... atau ada tolak ukur yg lain...

Mohon pencerahannya senior2....:D

Btw, pak boleh juga tuh kalo mau kirim papernya,buat bahan pembelajaran

wassalam

efciyukey@yahoo.com

Pak Benny, saya sangat tertarik dengan tulisan bapak.. dan saat ini saya juga sedang belajar menganalisis suatu migas investment untuk itu mohon dishare papernya ya pak?

terima kasih

Ferdy

email saya : ferdy.amora@yahoo.co.id

Papernya bisa di download disini:

http://elib.iatmi.or.id/uploads/IATMI_2003_08.PDF

pak benny, kenalkan nama saya erni (mhasiswa perminyaka akamigas-stem, cepu). saat ini saya sedang menyusun tesis mengenai steamflood. di kampus kami, stiap skripsi hrs dsertai keekonomiannya. Namun, sy msh ragu dg perhitungan keekonomian yang saya bwt dg excel. karena msh minimumnya ilmu yg sy dpt tntg ini. apakah bapak punya software keekonomian migas. klo ada, apakah bs dishare. email saya tari_tarnus@yahoo.co.id

Dik Erni,

Saya tidak punya software keekonomian migas, jangan ragulah dengan model excel yang Anda buat, pede aja!

Yang peting, ikutin alurnya, untuk steamfood misalnya, pakai model kontak (split untuk EOR).

Untuk menambah pede, baca buku tentang analisa keekonomian proyek (capital budgeting) secara umum, pada dasarnya ilmunya sama..

Kalau masih ragu, monggo silahkan tanya perihal apa yang membuat ragu, asal jangan tanya software, saya juga nggak punya...

Kalau mau lewat jalur email, silahkan di:blubiantara@yahoo.com

good luck!

thx infonya sangat bermanfaat

Pak Benny, kenalkan saya Ira. ssat ini saya sedang menyusun tugas akhir mengenai portofolio proyek migas. saya ingin meminta paper bapak dan mungkin referensi lain yang berhubungan dengan portofolio proyek.

terima kasih atas kesediaan Bapak.

email saya: ira_imuts@yahoo.com

Pak Benny,

Saya bermaksud melakukan riset disertasi seputar manajemen portofolio minyak di lap minyak di indonesia. Bolehkah saya mendapatkan tulisan bapoak "Application of Portfolio Management to Optimize Capital Allocation in Oil & Gas Projects" ?. Kalau boleh, saya ingin diskusi lebih lanjut dgn bapak via email. Terimakasih sebelumnya.

batara.simanjuntak@lundin.co.id

bataraunpad@yahoo.com

Pak Benny saya sedang mengerjakan skripsi tentang portofolio migas juga. Bolehkah saya meminta paper bapak. Terimakasih pak sebelumnya. Jika boleh email saya denasari56@gmail.com. Terimakasih banyak pak

pak benny saya sedang mengerjakan skripsi mengenai prioritas portofolio menggunakan efficiency frontier apakah saya boleh meminta paper dari bapak

terima kasih sebelumnya

Post a Comment